Po I półroczu OFE niestety na minusie

Za nami najtrudniejszy miesiąc w minionym półroczu. Indeks WIG osunął się o -6,4%, oddając całą wypracowaną wcześniej nadwyżkę, a indeks obligacji skarbowych IROS zakończył miesiąc -2,17% pod kreską. W takich warunkach jednostki OFE straciły na wartości średnio -3,27%. Tym samym nie udało się utrzymać dodatniej stopy zwrotu liczonej od początku roku, strata nie przekroczyła jednak średnio -1,0%.

Sugestie, które pojawiły się po ostatnim posiedzeniu Komitetu Otwartego Rynku (FOMC), że jeszcze w tym roku może dojść do ograniczenia skupu aktywów, skłoniły wielu inwestorów do realizowania zysków. Nie pomogły również niepokojące doniesienia z Chin. W efekcie spadły notowania większości aktywów, czyli akcji, obligacji i walut rynków wschodzących, obligacji korporacyjnych oraz surowców. Na krajowym rynku, do pogłębienia spadków przyczyniła się także rządowa propozycja częściowego znacjonalizowania środków OFE. Najbardziej ucierpiały blue chipy, na czele z KGHM, których indeks WIG20 stracił aż -9,65%. Zdecydowanie lepiej radziły sobie średnie i małe spółki. mWIG40 stracił "jedynie" -1,27%, ale już indeks sWIG80 zakończył miesiąc na plusie (+1,72%). Indeks szerokiego rynku WIG w czerwcu stracił -6,4%, a w całym półroczu -5,7%.

Trudno było o zarobek także na rynku długu. Rentowność 10-letnich obligacji wzrosła aż do 4,3%, czyli do poziomu notowanego w II połowie zeszłego roku. Indeks obligacji z 10-letnim terminem do wykupu IROS-10 stracił aż -5,28%. Stratę poniósł również indeks grupujący 2-latki (-0,52%).

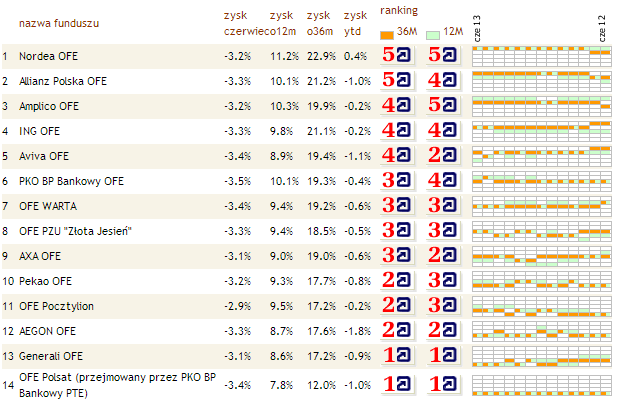

Wszystkie 14 OFE poniosło w czerwcu straty, od -2,95% w przypadku OFE Pocztylion do -3,48% w przypadku PKO BP Bankowy OFE, funduszu, który w drugiej połowie lipca zakończy proces przejęcia OFE Polsat. Większość funduszy pobiła benchmark, złożony w 30% z indeksu WIG i w 70% z IROS, który stracił -3,42%.Ostatni miesiąc pogorszył również wynik liczony od początku roku. Jedynie zarządzającym Nordea OFE udało się utrzymać dodatnią stopę zwrotu, na poziomie +0,37%. Straty pozostałych funduszy zawierają się w przedziale od -0,16% (OFE Pocztylion) do -1,80% (AEGON OFE). Mimo słabego półrocza, dzięki świetnej koniunkturze w II półroczu 2012 roku, 12-miesięczne wyniki wciąż prezentują się bardzo dobrze, na poziomie średnio +9,4%.

Komentarz do rankingu

W samym rankingu funduszy emerytalnych, opartym na wskaźniku information ratio, mierzącym relację zysku do ryzyka, niewiele się zmieniło. Najwyższe oceny w horyzoncie 3-letnim, od miesięcy utrzymują Nordea OFE oraz Allianz Polska OFE. Pierwszy z funduszy, jako jedyny, może się pochwalić najwyższą notą w obu horyzontach (rocznym i 3-letnim).

Z 3 zmian w rankingu, które miały miejsce w czerwcu, zwraca uwagę pogorszenie noty krótkoterminowej Aviva OFE. Wprawdzie w 3-letnim horyzoncie fundusz wypada bardzo dobrze (z oceną 4a), to w czerwcu jego nota 12-miesięczna spadła do słabego poziomu 2a. To efekt zarówno pogorszenia wyników, jak i wzrostu ryzyka. W skali 12 miesięcy jednostka funduszu zyskała na wartości +8,92%, co było 11-tym wynikiem w grupie 14 funduszy. Wynik w horyzoncie 3-letnim na poziomie +19,41% jest 5-tym wynikiem w grupie.

_ Zespół Analiz Online Spółka Analizy Online jest niezależną firmą analityczną zajmującą się monitoringiem rynku polskich i zagranicznych instytucji zbiorowego lokowania środków: funduszy inwestycyjnych, emerytalnych oraz ubezpieczeniowych funduszy kapitałowych). W zakres analiz rynku funduszy wchodzą między innymi rankingi funduszy, ocena efektywności działań zarządzających oraz analiza ich wpływu na polski rynek finansowy. Działalności firmy obejmuje również monitoring rynku produktów strukturyzowanych, zmian akcjonariatu polskich spółek publicznych oraz analizę rynku polskich papierów dłużnych. _